Vào ngày 8/5 trong lúc thị trường crypto nói chung đang đi xuống thì có một sự kiện đáng chú ý đã xảy ra đó là việc UST, đồng stablecoin của hệ sinh thái Terra (LUNA) đã mất peg.

Điều này dẫn đến việc UST bị giảm giá mạnh trong khi lý thuyết giá UST phải luôn giữ nguyên quanh mức $1. Đi cùng đó là giá LUNA cũng giảm rất sâu.

Vậy cụ thể điều gì đã xảy ra với UST và LUNA, những lý do đằng sau sự việc này là gì, những giải pháp gì đã và đang được thực hiện và nhận định về khả năng giữ peg của UST trong tương lai?

Anh em hãy cùng đi tìm hiểu nhé.

Sự việc bắt đầu từ 0h ngày 8/5 khi giá UST bắt đầu mất mốc $1 và giảm giá xuống mức thấp nhất là $0.9857 ngay trong ngày.

Sau đó giá UST không những không được cải thiện mà còn giảm sâu hơn. Cụ thể UST đã đột ngột giảm gần 25% giá trị trong ngày 9/5 và tiếp tục giảm sâu có lúc về mức thấp nhất là $0.6065 trong ngày 10/5.

Trong khi đó LUNA cũng đã sập xuống từ mức đỉnh $87.87 ở đầu tháng 5 xuống mức giá ở thời điểm viết bài là $25.3.

Vì vậy LUNA đã mất 71.2% giá trị chỉ trong chưa đầy một tuần! Mức giảm quá khủng khiếp đối với đồng coin có mức vốn hóa từng nằm trong top 10 toàn thị trường crypto trước khi đợt giảm này xảy ra.

Có người dùng Twitter đã liệt kê những sự kiện đã xảy ra với UST trong ngày 8/5 như sau:

Có vẻ như đây là những gì đã diễn ra:

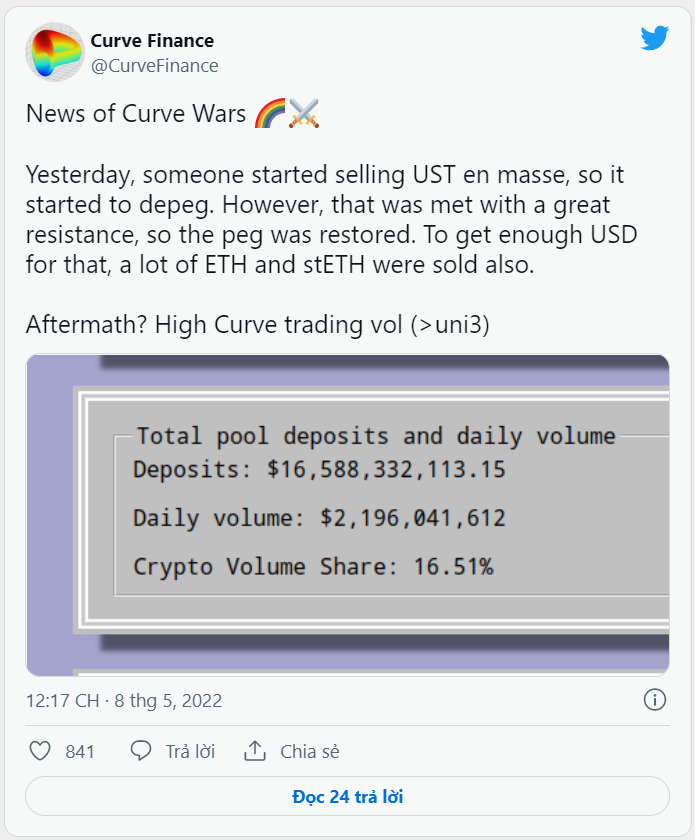

– Một lượng lớn UST đã bị bán tháo trên Curve. Thật vậy điều này đã được Curve xác nhận:

– Tin đồn lan truyền nhanh chóng trên Twitter.

– Điều này khiến 2 tỷ UST bị rút khỏi Anchor. Thật vậy, vào ngày 8/5 đã có một lượng lớn UST bị rút ra khiến cho TVL của Anchor giảm mạnh từ mốc 16.75 tỷ USD vào ngày 7/5 xuống 14.75 tỷ USD vào ngày 8/5.

– Giá LUNA giảm mạnh

– Đồng thời UST bị mất peg $1 và giảm về $0.987

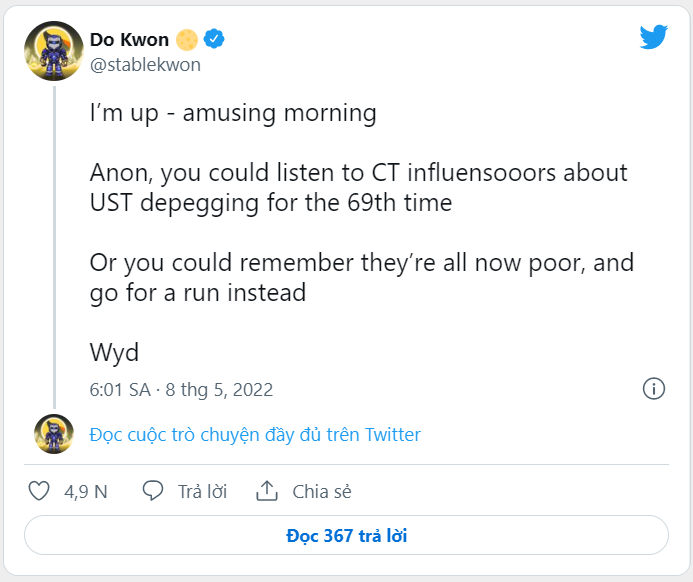

– Sau đó Do Kwon đăng tweet lên tiếng trấn an cộng đồng. Điều này khiến giá UST đã tăng lên lại mức $0.995.

– Đồng thời có thông tin rằng Quỹ Jump đã bán bớt tài sản để mua UST. Tuy nhiên điều này chưa được kiểm chứng qua kênh thông tin chính thức.

Sau ngày 8/5 mọi chuyện tiếp tục xảy ra theo chiều hướng tệ hơn. Người dùng UST bắt đầu lo ngại về tính ổn định của đồng này và đã rút khoản UST gửi ở Anchor để bán sang các đồng stablecoin khác ổn định hơn như USDT,USDC… làm cho giá UST càng xa rời mức peg $1.

Bên cạnh đó giá LUNA giảm đã khiến các khoản thế chấp LUNA để vay ở Anchor bị thanh lý hàng loạt. Điều này làm cho giá LUNA càng lúc càng giảm mạnh hơn.

TVL trên Anchor Protocol đã giảm gần 10 tỷ USD chỉ trong 4 ngày (Nguồn: Defillama)

Như vậy anh em có thể thấy đã có nhiều điều tồi tệ xảy ra với đồng stablecoin UST của hệ Terra khiến đồng này giảm xuống mức thấp nhất trong 10/5 là $0.6065, lệch rất nhiều so với mục tiêu cốt lõi của UST là giữ mức peg $1.

Vậy đây có phải là lần đầu tiên UST bị mất peg? Thực tế trong quá khứ việc này đã xảy ra vài lần với mức độ thiệt hại khác nhau.

Cụ thể vào đợt giảm giá lịch sử lúc nửa cuối tháng 5 năm 2021 khi Bitcoin giảm 10,000 USD trong 1 ngày, toàn bộ thị trường crypto đều bị bán tháo diện rộng.

LUNA và UST cũng không phải là ngoại lệ khi đồng LUNA đã giảm hơn 70% giá trị trong đợt giảm giá này và đồng thời UST cũng không giữ vững được mốc peg $1 và đã có lần giảm xuống mức thấp nhất là quanh $0.82.

UST và LUNA đều giảm mạnh vào đợt giảm giá tháng 5/2021 (Nguồn: Tradingview)

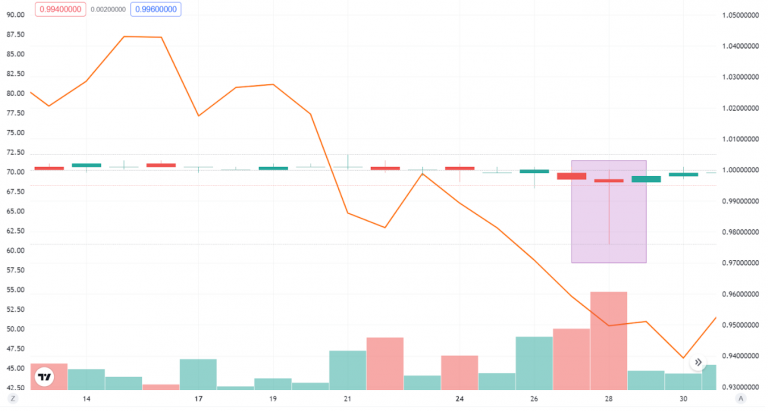

Ngoài ra cũng vào nửa cuối tháng 1 năm 2022, LUNA đã có một đợt giảm hơn 43% giá trị, từ $87 xuống $46.

Lúc này đã có nhiều lo ngại về việc LUNA giảm giá sẽ ảnh hưởng đến giá UST và đã có nỗ lực giúp đỡ giá UST giữ vững mức peg $1.

Tuy nhiên vào ngày 28/1, UST đã giảm giá và có lúc giảm xuống mức thấp nhất trong ngày là quanh $0.9772.

LUNA giảm giá và UST có lúc giảm xuống $0.9772 (Nguồn :Tradingview)

Theo mình thì lý do cho việc UST mất peg chủ yếu xoay quanh mối quan hệ không bền vững giữa UST và LUNA và một nhân tố quan trọng không kém là mô hình hoạt động của Anchor Protocol.

Đầu tiên mình sẽ nói qua một chút về Terra. Cụ thể Terra là nền tảng blockchain layer 1 được xây dựng bằng Cosmos SDK.

Hệ Terra gắn liền với việc tạo và phát triển các stablecoin thuật toán gắn (peg) với đồng LUNA của hệ.

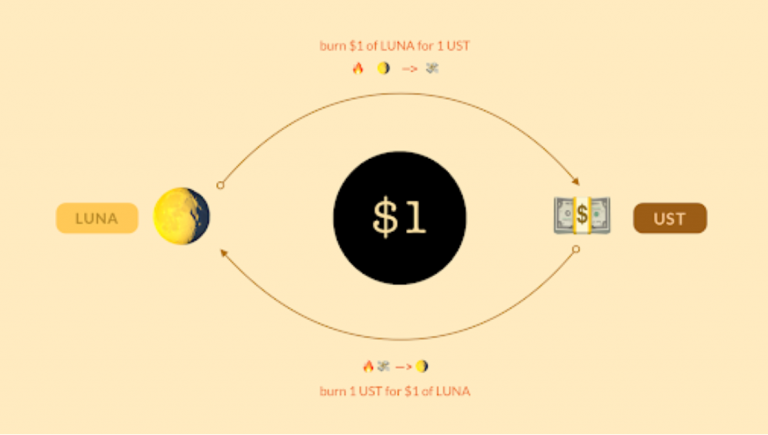

Trong đó thuật toán và Terra sử dụng có thể được nói ngắn gọn như sau: Đồng UST có thể được mint với giá $1 bằng việc đốt LUNA và UST cũng có thể được đốt để chuyển đổi trở lại LUNA với giá $1 bất cứ khi nào.

Cụ thể hơn, khi nguồn cung UST bị thiếu hụt khiến cho giá đồng này bị đẩy lên trên $1 (ở đây mình lấy ví dụ $1.05), thì những người giao dịch chênh lệch giá (arbitrageur) có thể đốt lượng LUNA có giá trị $1 để mint 1 UST và sau đó lấy 1 UST đang có giá $1.05 mua lại LUNA, từ đó mang lại lợi nhuận $0.05 với rủi ro rất thấp.

Nếu điều này được lặp đi lặp lại thì nguồn cung của UST sẽ tăng lên và dần cân bằng mức độ cung cầu từ đó duy trì mức peg tại $1. Trong khi đó việc đốt LUNA liên tục thì sẽ giảm cầu của đồng này và dẫn tới việc tăng giá của LUNA.

Vậy tại sao có thể xảy ra trường hợp cung UST bị thiếu hụt? Bởi vì trong thời gian qua nhu cầu sử dụng đồng UST đã tăng mạnh và phần lớn UST được mint ra đều được người dùng gửi vào Anchor Protocol.

Cụ thể người gửi UST trên nền tảng có thể nhận được mức APY (lợi suất hàng năm) lên đến 18% (trước là 20%).

Đây là mức APY khá lý tưởng đối với nhà đầu tư nắm giữ stablecoin nên nó đã thu hút người dùng mua UST gửi vào dự án để kiếm khoản lợi nhuận.

Thật vậy vào 27 tháng 12 năm 2021, vốn hoá thị trường của UST là 10 tỷ USD và 4 tháng sau con số đã lên 17.5 tỷ USD, trở thành đồng stablecoin lớn thứ 3 trên thị trường.

Đồng thời trong cùng thời gian đó số UST được gửi vào Anchor đã tăng từ 5 tỷ USD lên 12.5 tỷ USD.

Điều này có nghĩa là phần lớn số UST được mint ra đều đã được gửi vào nền tảng này và cũng có thể nói sức hút của Anchor đã đóng góp nhiều vào sự tăng trưởng nhu cầu sử dụng UST.

TVL từ UST trên Anchor Protocol đã tăng đều đặn trong 4 tháng đầu năm 2022 (Nguồn: Anchor Protocol)

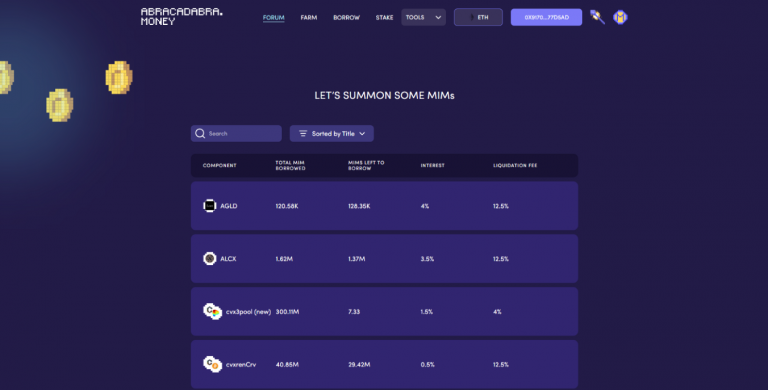

Ngoài việc có thể nhận 18% APY từ việc gửi vào Anchor thì người dùng có thể nâng lợi suất lên tới 100% APY bằng cách thực hiện chiến lược vay rồi gửi lặp đi lặp lại trên nền tảng Abracadabra Money.

Cụ thể tính năng Degenbox của nền tảng cho phép anh em thế chấp UST để vay số stablecoin MIM tương ứng với 90% số tiền đã đặt cọc.

Sau đó anh em trade số MIM này để mua UST làm thế chấp vay MIM tiếp. Việc này thực hiện lặp đi lặp lại có thể giúp anh em kiếm khoản APY lên đến 100%, một con số hấp dẫn đối với nhiều nhà đầu tư.

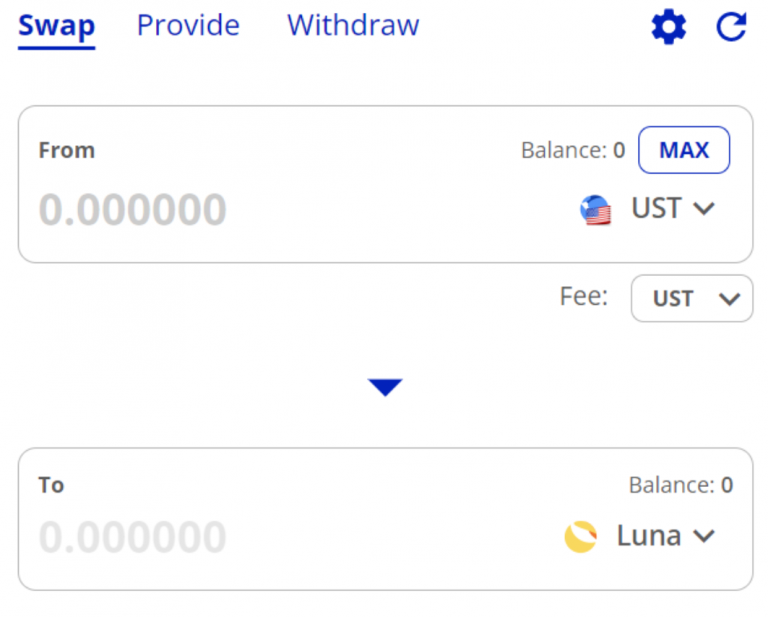

Giao diện của Abracadabra (Trang web: abracadabra.money)

Thế vấn đề của mối liên kết UST-LUNA là gì? Đó là một khi UST mất peg và giá bị đẩy xuống dưới $1, ở đây mình lấy ví dụ là $0.95, thì sẽ có hai cách thức giao dịch chênh lệch giá để đưa UST về mức ban đầu:

Tuy nhiên vấn đề ở đây là mô hình này hiện chỉ hoạt động hiệu quả khi khối lượng giao dịch ổn định dưới ngưỡng 20 triệu USD tại thời điểm đó và spread (chênh lệch giá mua giá bán) không quá 2%.

Vậy điều gì sẽ xảy ra khi có giao dịch bán UST với khối lượng đột biến ở mức cao hơn nhiều lần ngưỡng cho phép? Đó là điều đã xảy ra vào ngày 8/5.

Cụ thể lúc đó pool thanh khoản UST-3CRV ở Curve, sàn giao dịch phi tập trung dành riêng cho stablecoin với thanh khoản đứng hàng đầu hệ Ethereum, đã xảy ra tình trạng mất cân bằng khi lượng UST được khoá trong pool chiếm đến gần 69% trong khi CRV chỉ còn 32%.

Điều này có thể là lý do dẫn tới một lượng lớn UST đã bị bán để chuyển đổi sang đồng stablecoin khác như USDC trong đó lớn nhất là đã có một giao dịch có khối lượng bán lên đến 85 triệu UST.

Với giao dịch có khối lượng đột biến như thế sẽ khiến spread tăng lên khoảng 7%-9% và hai cách giao dịch chênh lệch giá sẽ không thực hiện được do không sinh được lợi nhuận. Cụ thể như sau:

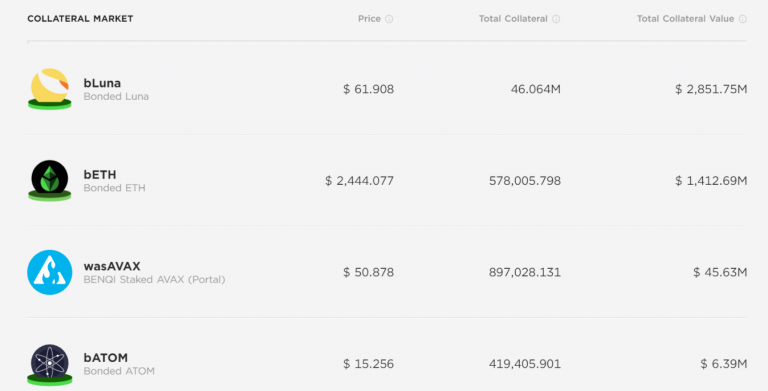

Mình sẽ nói qua một chút về Anchor Protocol. Dự án này là nền tảng lending của hệ sinh thái Terra, trong đó người dùng thế chấp đồng tiền của các hệ blockchain PoS (Proof of Stake) để vay UST.

Ngoài việc cho thế chấp các đồng coin, anh em cũng có thể thế chấp các bToken là đại diện chứng thực cho việc anh em đã stake đồng coin đấy (ví dụ như bLUNA là bằng chứng cho việc anh em đã stake LUNA) làm tài sản thế chấp để vay.

Cụ thể anh em có thể thế chấp bLUNA, bETH, wasAVAX và bATOM. Ngoài ra sau khi thế chấp thì người dùng có thể vay UST tối đa lên đến 80% giá trị tài sản thế chấp.

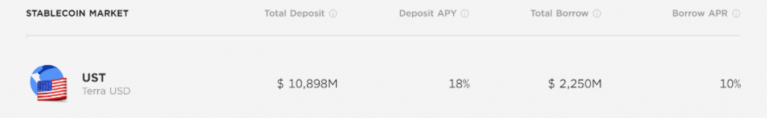

Bên cạnh đó dự án cũng đóng vai như là một “ngân hàng” của hệ sinh thái Terra khi người dùng có thể gửi UST để nhận lại khoản lãi suất đa phần là từ 18 – 20% (con số này có thể được điều chỉnh thông qua các Proposal).

Số liệu tiền gửi và cho vay UST vào ngày 9/5 (Nguồn: Anchor)

Vậy thì nền tảng lấy tiền từ nguồn nào để có thể trả khoản APY 18%-20%? Theo mình tìm hiểu thì Anchor Protocol có hai nguồn doanh thu chính.

Đó là khoản lợi staking từ các bToken mà người đi vay đã thế chấp và khoản lãi suất mà người đi vay phải trả.

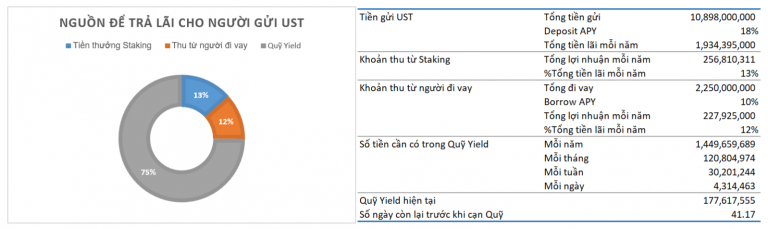

Mình đã làm một số tính toán về những nguồn doanh thu này vào thời điểm ngày 9/5.

Cụ thể ở khoản lợi từ staking lợi suất APY của bLUNA và bETH lần lượt là 7.2% và 3.6% (nguồn từ Lido), đồng thời APY của wasAVAX là 9.17% (Nguồn từ Benqi) còn của bATOM là 12% (nguồn từ pStake).

Với khoản lợi suất trên thì Anchor có thể kiếm được 256,810,311 USD mỗi năm, bằng 13% khoản tiền lãi phải trả cho người gửi UST.

Còn khoản thu từ người đi vay, với tổng đi vay là 2.25 tỷ USD và lãi suất là 10%, Anchor có thể thu được khoản tiền 227,925,000 USD mỗi năm, bằng 12% khoản tiền lãi phải trả cho người gửi UST.

Nguồn doanh thu để Anchor trả lãi cho người gửi UST, số liệu ngày 9/5 (nguồn: Lido Finance, Benqi, pStake, Anchor Protocol)

Nếu tổng hai nguồn thu trên thì cũng chỉ bù được 25% khoản lãi phải trả cho người gửi UST.

Vậy thì 75% còn lại kiếm từ đâu? Số đấy được trả bởi Quỹ Yield (Yield Reserve) của dự án, và khi Quỹ Yield này không còn đủ để đáp ứng thì LFG (Luna Foundation Guard – một tổ chức của Terra giúp giữ vững Peg của UST) sẽ bán LUNA để gửi UST vào Yield Reserve của Anchor Protocol.

Như vậy anh em có thể thấy mô hình của Anchor Protocol không hề bền vững, hay nói cách khác là Anchor đang “tặng tiền” cho nhà đầu tư hơn là kiếm lợi nhuận để duy trì dự án.

Mô hình này đã giúp nhu cầu của UST tăng trưởng mạnh mẽ, có lợi cho hệ Terra nói chung và LFG cũng đủ tiền để trả lãi cho Anchor trong nhiều tháng tới.

Tuy nhiên một khi có sự kiện tồi tệ xảy ra hoặc đơn thuần là Anchor giảm lãi suất tiền gửi để cân đối lại lợi nhuận chi phí thì có thể sẽ kích hoạt làn sóng rút UST hàng loạt khỏi nền tảng.

Lúc đó do hầu hết nhà đầu tư chỉ sử dụng UST để kiếm lợi suất từ Anchor nên ngoài việc đó ra họ không biết nên giữ UST để làm việc gì khác. Điều này dẫn tới kết quả là nhà đầu tư sẽ bán tháo UST để đổi sang các stablecoin khác.

Thật vậy vào đợt giảm giá tháng 5 năm 2021 cũng đã xảy ra tình trạng tương tự với Anchor.

Lúc đấy TVL tiền gửi UST của Anchor mới chỉ quanh 262 triệu USD mà UST đã giảm xuống mức thấp nhất là $0.82. Nếu so với hiện tại TVL tiền gửi UST của Anchor đạt đỉnh 14.09 tỷ USD thì anh em cũng có thể hình dung mức độ thiệt hại sẽ lớn đến mức nào.

TVL tiền gửi UST của Anchor chỉ quanh 262 triệu USD vào đợt giảm cuối tháng 5/2021 (Nguồn: Anchor Protocol)

Vì hiện nhà giao dịch chênh lệch giá không thể giúp đẩy giá UST trở lại như cũ nên hiện trách nhiệm cứu vãn UST nằm hầu hết ở LFG (Luna Foundation Guard – một tổ chức của Terra giúp giữ vững Peg của UST) nói riêng và đội ngũ hệ Terra nói chung.

Vào ngày 9/5, trong một động thái “cứu cánh” UST, LFG đã quyết định “bơm” lượng Bitcoin có giá trị 750 triệu USD và số còn lại là 750 triệu UST để cân bằng lại thị trường.

Và gần đây LFG cũng thông báo đã cho các nhà tạo lập thị trường vay khoảng 37,000 BTC trị giá quanh 1.15 tỷ USD.

Hiện tổ chức Luna Foundation Guard chưa thông báo cụ thể số tiền cho vay sẽ được sử dụng như thế nào. Tuy nhiên ở các kênh cộng đồng đã có nhiều người đoán rằng LFG sẽ tiếp tục bán BTC để có tiền mua đẩy giá cho UST trở lại mức peg $1.

Bên cạnh LFG, Founder của hệ Terra Do Kwon cũng đăng tweet sẽ triển khai thêm nhiều tiền hơn để trợ giá UST trong tương lai.

Như anh em đã thấy ở trên thì hiện quỹ của Luna Foundation Guard và team Terra nói chung vẫn đang sở hữu một lượng lớn thanh khoản và có khả năng sẽ cứu được UST trong ngắn hạn.

Tuy nhiên để UST có thể duy trì peg trong dài hạn thì mình nghĩ Terra phải cải thiện được mô hình peg UST-LUNA và cũng như tăng số lượng use case cho UST trong tương lai.

Allinstation đã cung cấp cho anh em những thông tin chi tiết xoay quanh về những gì đã xảy ra với UST và LUNA, những lý do đằng sau sự việc này, những giải pháp gì đã được thực hiện và nhận định về khả năng giữ peg của UST trong tương lai.

Anh em hãy cùng tìm hiểu và đánh giá nhé!

Nguồn: https://allinstation.com/kien-thuc/insights/phan-tich-chi-tiet-ve-su-sup-do-cua-ust-va-luna.html

Điều này dẫn đến việc UST bị giảm giá mạnh trong khi lý thuyết giá UST phải luôn giữ nguyên quanh mức $1. Đi cùng đó là giá LUNA cũng giảm rất sâu.

Vậy cụ thể điều gì đã xảy ra với UST và LUNA, những lý do đằng sau sự việc này là gì, những giải pháp gì đã và đang được thực hiện và nhận định về khả năng giữ peg của UST trong tương lai?

Anh em hãy cùng đi tìm hiểu nhé.

UST mất peg $1 đi cùng với giá LUNA giảm mạnh

Sự việc bắt đầu từ 0h ngày 8/5 khi giá UST bắt đầu mất mốc $1 và giảm giá xuống mức thấp nhất là $0.9857 ngay trong ngày.

Sau đó giá UST không những không được cải thiện mà còn giảm sâu hơn. Cụ thể UST đã đột ngột giảm gần 25% giá trị trong ngày 9/5 và tiếp tục giảm sâu có lúc về mức thấp nhất là $0.6065 trong ngày 10/5.

Trong khi đó LUNA cũng đã sập xuống từ mức đỉnh $87.87 ở đầu tháng 5 xuống mức giá ở thời điểm viết bài là $25.3.

Vì vậy LUNA đã mất 71.2% giá trị chỉ trong chưa đầy một tuần! Mức giảm quá khủng khiếp đối với đồng coin có mức vốn hóa từng nằm trong top 10 toàn thị trường crypto trước khi đợt giảm này xảy ra.

Chuyện gì đã xảy ra với UST

Có người dùng Twitter đã liệt kê những sự kiện đã xảy ra với UST trong ngày 8/5 như sau:

Có vẻ như đây là những gì đã diễn ra:

– Một lượng lớn UST đã bị bán tháo trên Curve. Thật vậy điều này đã được Curve xác nhận:

– Tin đồn lan truyền nhanh chóng trên Twitter.

– Điều này khiến 2 tỷ UST bị rút khỏi Anchor. Thật vậy, vào ngày 8/5 đã có một lượng lớn UST bị rút ra khiến cho TVL của Anchor giảm mạnh từ mốc 16.75 tỷ USD vào ngày 7/5 xuống 14.75 tỷ USD vào ngày 8/5.

– Giá LUNA giảm mạnh

– Đồng thời UST bị mất peg $1 và giảm về $0.987

– Sau đó Do Kwon đăng tweet lên tiếng trấn an cộng đồng. Điều này khiến giá UST đã tăng lên lại mức $0.995.

– Đồng thời có thông tin rằng Quỹ Jump đã bán bớt tài sản để mua UST. Tuy nhiên điều này chưa được kiểm chứng qua kênh thông tin chính thức.

Sau ngày 8/5 mọi chuyện tiếp tục xảy ra theo chiều hướng tệ hơn. Người dùng UST bắt đầu lo ngại về tính ổn định của đồng này và đã rút khoản UST gửi ở Anchor để bán sang các đồng stablecoin khác ổn định hơn như USDT,USDC… làm cho giá UST càng xa rời mức peg $1.

Bên cạnh đó giá LUNA giảm đã khiến các khoản thế chấp LUNA để vay ở Anchor bị thanh lý hàng loạt. Điều này làm cho giá LUNA càng lúc càng giảm mạnh hơn.

TVL trên Anchor Protocol đã giảm gần 10 tỷ USD chỉ trong 4 ngày (Nguồn: Defillama)

Như vậy anh em có thể thấy đã có nhiều điều tồi tệ xảy ra với đồng stablecoin UST của hệ Terra khiến đồng này giảm xuống mức thấp nhất trong 10/5 là $0.6065, lệch rất nhiều so với mục tiêu cốt lõi của UST là giữ mức peg $1.

Vậy đây có phải là lần đầu tiên UST bị mất peg? Thực tế trong quá khứ việc này đã xảy ra vài lần với mức độ thiệt hại khác nhau.

Những lần UST bị mất peg trong quá khứ

Cụ thể vào đợt giảm giá lịch sử lúc nửa cuối tháng 5 năm 2021 khi Bitcoin giảm 10,000 USD trong 1 ngày, toàn bộ thị trường crypto đều bị bán tháo diện rộng.

LUNA và UST cũng không phải là ngoại lệ khi đồng LUNA đã giảm hơn 70% giá trị trong đợt giảm giá này và đồng thời UST cũng không giữ vững được mốc peg $1 và đã có lần giảm xuống mức thấp nhất là quanh $0.82.

UST và LUNA đều giảm mạnh vào đợt giảm giá tháng 5/2021 (Nguồn: Tradingview)

Ngoài ra cũng vào nửa cuối tháng 1 năm 2022, LUNA đã có một đợt giảm hơn 43% giá trị, từ $87 xuống $46.

Lúc này đã có nhiều lo ngại về việc LUNA giảm giá sẽ ảnh hưởng đến giá UST và đã có nỗ lực giúp đỡ giá UST giữ vững mức peg $1.

Tuy nhiên vào ngày 28/1, UST đã giảm giá và có lúc giảm xuống mức thấp nhất trong ngày là quanh $0.9772.

LUNA giảm giá và UST có lúc giảm xuống $0.9772 (Nguồn :Tradingview)

Những lý do đằng sau sự kiện này

Theo mình thì lý do cho việc UST mất peg chủ yếu xoay quanh mối quan hệ không bền vững giữa UST và LUNA và một nhân tố quan trọng không kém là mô hình hoạt động của Anchor Protocol.

Vấn đề của mối liên kết giữa UST và LUNA

Đầu tiên mình sẽ nói qua một chút về Terra. Cụ thể Terra là nền tảng blockchain layer 1 được xây dựng bằng Cosmos SDK.

Hệ Terra gắn liền với việc tạo và phát triển các stablecoin thuật toán gắn (peg) với đồng LUNA của hệ.

Trong đó thuật toán và Terra sử dụng có thể được nói ngắn gọn như sau: Đồng UST có thể được mint với giá $1 bằng việc đốt LUNA và UST cũng có thể được đốt để chuyển đổi trở lại LUNA với giá $1 bất cứ khi nào.

Cụ thể hơn, khi nguồn cung UST bị thiếu hụt khiến cho giá đồng này bị đẩy lên trên $1 (ở đây mình lấy ví dụ $1.05), thì những người giao dịch chênh lệch giá (arbitrageur) có thể đốt lượng LUNA có giá trị $1 để mint 1 UST và sau đó lấy 1 UST đang có giá $1.05 mua lại LUNA, từ đó mang lại lợi nhuận $0.05 với rủi ro rất thấp.

Nếu điều này được lặp đi lặp lại thì nguồn cung của UST sẽ tăng lên và dần cân bằng mức độ cung cầu từ đó duy trì mức peg tại $1. Trong khi đó việc đốt LUNA liên tục thì sẽ giảm cầu của đồng này và dẫn tới việc tăng giá của LUNA.

Vậy tại sao có thể xảy ra trường hợp cung UST bị thiếu hụt? Bởi vì trong thời gian qua nhu cầu sử dụng đồng UST đã tăng mạnh và phần lớn UST được mint ra đều được người dùng gửi vào Anchor Protocol.

Cụ thể người gửi UST trên nền tảng có thể nhận được mức APY (lợi suất hàng năm) lên đến 18% (trước là 20%).

Đây là mức APY khá lý tưởng đối với nhà đầu tư nắm giữ stablecoin nên nó đã thu hút người dùng mua UST gửi vào dự án để kiếm khoản lợi nhuận.

Thật vậy vào 27 tháng 12 năm 2021, vốn hoá thị trường của UST là 10 tỷ USD và 4 tháng sau con số đã lên 17.5 tỷ USD, trở thành đồng stablecoin lớn thứ 3 trên thị trường.

Đồng thời trong cùng thời gian đó số UST được gửi vào Anchor đã tăng từ 5 tỷ USD lên 12.5 tỷ USD.

Điều này có nghĩa là phần lớn số UST được mint ra đều đã được gửi vào nền tảng này và cũng có thể nói sức hút của Anchor đã đóng góp nhiều vào sự tăng trưởng nhu cầu sử dụng UST.

TVL từ UST trên Anchor Protocol đã tăng đều đặn trong 4 tháng đầu năm 2022 (Nguồn: Anchor Protocol)

Ngoài việc có thể nhận 18% APY từ việc gửi vào Anchor thì người dùng có thể nâng lợi suất lên tới 100% APY bằng cách thực hiện chiến lược vay rồi gửi lặp đi lặp lại trên nền tảng Abracadabra Money.

Cụ thể tính năng Degenbox của nền tảng cho phép anh em thế chấp UST để vay số stablecoin MIM tương ứng với 90% số tiền đã đặt cọc.

Sau đó anh em trade số MIM này để mua UST làm thế chấp vay MIM tiếp. Việc này thực hiện lặp đi lặp lại có thể giúp anh em kiếm khoản APY lên đến 100%, một con số hấp dẫn đối với nhiều nhà đầu tư.

Giao diện của Abracadabra (Trang web: abracadabra.money)

Thế vấn đề của mối liên kết UST-LUNA là gì? Đó là một khi UST mất peg và giá bị đẩy xuống dưới $1, ở đây mình lấy ví dụ là $0.95, thì sẽ có hai cách thức giao dịch chênh lệch giá để đưa UST về mức ban đầu:

- Cách A: Mua UST ở giá $0.95 và chờ giá tăng trở lại $1. Nhà giao dịch sẽ thu về $0.05 khi giá UST trở lại mức peg $1.

- Cách B: Đốt 1 UST để lấy lượng LUNA giá trị $1, sau đó bán LUNA lấy các đồng stablecoin không bị ảnh hưởng như USDT,USDC,… rồi lấy lượng stablecoin đấy mua lại UST đang có giá $0.95. Như vậy nhà giao dịch sẽ có ngay $0.05 lợi nhuận.

Tuy nhiên vấn đề ở đây là mô hình này hiện chỉ hoạt động hiệu quả khi khối lượng giao dịch ổn định dưới ngưỡng 20 triệu USD tại thời điểm đó và spread (chênh lệch giá mua giá bán) không quá 2%.

Vậy điều gì sẽ xảy ra khi có giao dịch bán UST với khối lượng đột biến ở mức cao hơn nhiều lần ngưỡng cho phép? Đó là điều đã xảy ra vào ngày 8/5.

Cụ thể lúc đó pool thanh khoản UST-3CRV ở Curve, sàn giao dịch phi tập trung dành riêng cho stablecoin với thanh khoản đứng hàng đầu hệ Ethereum, đã xảy ra tình trạng mất cân bằng khi lượng UST được khoá trong pool chiếm đến gần 69% trong khi CRV chỉ còn 32%.

Điều này có thể là lý do dẫn tới một lượng lớn UST đã bị bán để chuyển đổi sang đồng stablecoin khác như USDC trong đó lớn nhất là đã có một giao dịch có khối lượng bán lên đến 85 triệu UST.

Với giao dịch có khối lượng đột biến như thế sẽ khiến spread tăng lên khoảng 7%-9% và hai cách giao dịch chênh lệch giá sẽ không thực hiện được do không sinh được lợi nhuận. Cụ thể như sau:

- Với cách A do spread lúc này đã quá lớn nên nhà đầu tư không thể mua được UST với giá $0.95 mà phải mua với giá cao hơn nhiều và thậm chí lớn hơn $1. Điều này khiến cách A không còn mang lại lợi nhuận.

- Cách B cũng tương tự khi spread đang rất cao cộng với việc đốt UST lấy LUNA để bán sẽ làm đà giảm của LUNA trở nên nhanh và mạnh hơn đồng thời tiếp tục làm tăng spread. Điều này khiến cách B khó có thể kiếm được lợi nhuận.

Mô hình hoạt động có vấn đề của Anchor Protocol

Mình sẽ nói qua một chút về Anchor Protocol. Dự án này là nền tảng lending của hệ sinh thái Terra, trong đó người dùng thế chấp đồng tiền của các hệ blockchain PoS (Proof of Stake) để vay UST.

Ngoài việc cho thế chấp các đồng coin, anh em cũng có thể thế chấp các bToken là đại diện chứng thực cho việc anh em đã stake đồng coin đấy (ví dụ như bLUNA là bằng chứng cho việc anh em đã stake LUNA) làm tài sản thế chấp để vay.

Cụ thể anh em có thể thế chấp bLUNA, bETH, wasAVAX và bATOM. Ngoài ra sau khi thế chấp thì người dùng có thể vay UST tối đa lên đến 80% giá trị tài sản thế chấp.

Bên cạnh đó dự án cũng đóng vai như là một “ngân hàng” của hệ sinh thái Terra khi người dùng có thể gửi UST để nhận lại khoản lãi suất đa phần là từ 18 – 20% (con số này có thể được điều chỉnh thông qua các Proposal).

Số liệu tiền gửi và cho vay UST vào ngày 9/5 (Nguồn: Anchor)

Vậy thì nền tảng lấy tiền từ nguồn nào để có thể trả khoản APY 18%-20%? Theo mình tìm hiểu thì Anchor Protocol có hai nguồn doanh thu chính.

Đó là khoản lợi staking từ các bToken mà người đi vay đã thế chấp và khoản lãi suất mà người đi vay phải trả.

Mình đã làm một số tính toán về những nguồn doanh thu này vào thời điểm ngày 9/5.

Cụ thể ở khoản lợi từ staking lợi suất APY của bLUNA và bETH lần lượt là 7.2% và 3.6% (nguồn từ Lido), đồng thời APY của wasAVAX là 9.17% (Nguồn từ Benqi) còn của bATOM là 12% (nguồn từ pStake).

Với khoản lợi suất trên thì Anchor có thể kiếm được 256,810,311 USD mỗi năm, bằng 13% khoản tiền lãi phải trả cho người gửi UST.

Còn khoản thu từ người đi vay, với tổng đi vay là 2.25 tỷ USD và lãi suất là 10%, Anchor có thể thu được khoản tiền 227,925,000 USD mỗi năm, bằng 12% khoản tiền lãi phải trả cho người gửi UST.

Nguồn doanh thu để Anchor trả lãi cho người gửi UST, số liệu ngày 9/5 (nguồn: Lido Finance, Benqi, pStake, Anchor Protocol)

Nếu tổng hai nguồn thu trên thì cũng chỉ bù được 25% khoản lãi phải trả cho người gửi UST.

Vậy thì 75% còn lại kiếm từ đâu? Số đấy được trả bởi Quỹ Yield (Yield Reserve) của dự án, và khi Quỹ Yield này không còn đủ để đáp ứng thì LFG (Luna Foundation Guard – một tổ chức của Terra giúp giữ vững Peg của UST) sẽ bán LUNA để gửi UST vào Yield Reserve của Anchor Protocol.

Như vậy anh em có thể thấy mô hình của Anchor Protocol không hề bền vững, hay nói cách khác là Anchor đang “tặng tiền” cho nhà đầu tư hơn là kiếm lợi nhuận để duy trì dự án.

Mô hình này đã giúp nhu cầu của UST tăng trưởng mạnh mẽ, có lợi cho hệ Terra nói chung và LFG cũng đủ tiền để trả lãi cho Anchor trong nhiều tháng tới.

Tuy nhiên một khi có sự kiện tồi tệ xảy ra hoặc đơn thuần là Anchor giảm lãi suất tiền gửi để cân đối lại lợi nhuận chi phí thì có thể sẽ kích hoạt làn sóng rút UST hàng loạt khỏi nền tảng.

Lúc đó do hầu hết nhà đầu tư chỉ sử dụng UST để kiếm lợi suất từ Anchor nên ngoài việc đó ra họ không biết nên giữ UST để làm việc gì khác. Điều này dẫn tới kết quả là nhà đầu tư sẽ bán tháo UST để đổi sang các stablecoin khác.

Thật vậy vào đợt giảm giá tháng 5 năm 2021 cũng đã xảy ra tình trạng tương tự với Anchor.

Lúc đấy TVL tiền gửi UST của Anchor mới chỉ quanh 262 triệu USD mà UST đã giảm xuống mức thấp nhất là $0.82. Nếu so với hiện tại TVL tiền gửi UST của Anchor đạt đỉnh 14.09 tỷ USD thì anh em cũng có thể hình dung mức độ thiệt hại sẽ lớn đến mức nào.

TVL tiền gửi UST của Anchor chỉ quanh 262 triệu USD vào đợt giảm cuối tháng 5/2021 (Nguồn: Anchor Protocol)

Terra đã thực hiện những gì để giảm thiểu thiệt hại

Vì hiện nhà giao dịch chênh lệch giá không thể giúp đẩy giá UST trở lại như cũ nên hiện trách nhiệm cứu vãn UST nằm hầu hết ở LFG (Luna Foundation Guard – một tổ chức của Terra giúp giữ vững Peg của UST) nói riêng và đội ngũ hệ Terra nói chung.

Vào ngày 9/5, trong một động thái “cứu cánh” UST, LFG đã quyết định “bơm” lượng Bitcoin có giá trị 750 triệu USD và số còn lại là 750 triệu UST để cân bằng lại thị trường.

Và gần đây LFG cũng thông báo đã cho các nhà tạo lập thị trường vay khoảng 37,000 BTC trị giá quanh 1.15 tỷ USD.

Hiện tổ chức Luna Foundation Guard chưa thông báo cụ thể số tiền cho vay sẽ được sử dụng như thế nào. Tuy nhiên ở các kênh cộng đồng đã có nhiều người đoán rằng LFG sẽ tiếp tục bán BTC để có tiền mua đẩy giá cho UST trở lại mức peg $1.

Bên cạnh LFG, Founder của hệ Terra Do Kwon cũng đăng tweet sẽ triển khai thêm nhiều tiền hơn để trợ giá UST trong tương lai.

Nhận định về khả năng giữ peg của UST trong tương lai

Như anh em đã thấy ở trên thì hiện quỹ của Luna Foundation Guard và team Terra nói chung vẫn đang sở hữu một lượng lớn thanh khoản và có khả năng sẽ cứu được UST trong ngắn hạn.

Tuy nhiên để UST có thể duy trì peg trong dài hạn thì mình nghĩ Terra phải cải thiện được mô hình peg UST-LUNA và cũng như tăng số lượng use case cho UST trong tương lai.

Lời kết

Allinstation đã cung cấp cho anh em những thông tin chi tiết xoay quanh về những gì đã xảy ra với UST và LUNA, những lý do đằng sau sự việc này, những giải pháp gì đã được thực hiện và nhận định về khả năng giữ peg của UST trong tương lai.

Anh em hãy cùng tìm hiểu và đánh giá nhé!

Nguồn: https://allinstation.com/kien-thuc/insights/phan-tich-chi-tiet-ve-su-sup-do-cua-ust-va-luna.html